¿Por qué montar comités de riesgos solamente en crisis?

Mario Cantalapiedra - Economista

El intercambio de puntos de vista y de información entre diferentes áreas de la empresa antes de tomar la decisión de conceder crédito comercial a los clientes, suele incrementarse en épocas de crisis económica. En algunas empresas dicho intercambio se produce en el seno de estructuras de gestión del riesgo de crédito comercial, que genéricamente se conocen como “comités de riesgos”.

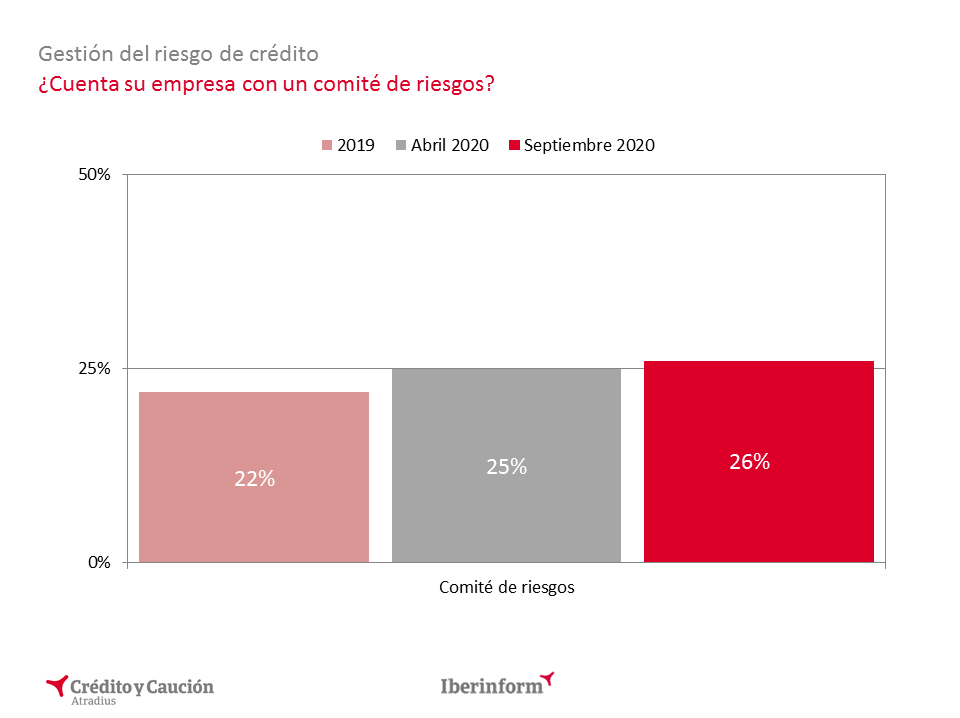

En base a los datos de la oleada de otoño del Estudio de la Gestión del Riesgo de Crédito en España, impulsado por las compañías Crédito y Caución e Iberinform, la presencia en las empresas de estos comités de riesgo está aumentando. De este modo, el 26 por ciento de las empresas encuestadas en otoño declaran tenerlos, frente al 25 por ciento que decían tenerlos en primavera, y el 22 por ciento de 2019. Suele ocurrir así habitualmente, en épocas de crisis estas estructuras aumentan y cuando llega la bonanza se olvidan.

Los comités de riesgos revisan, recomiendan y aprueban los límites de crédito a los clientes, controlando la evolución en el tiempo de su cartera, y en ellos exponen y debaten sus puntos de vista diferentes departamentos de la empresa.

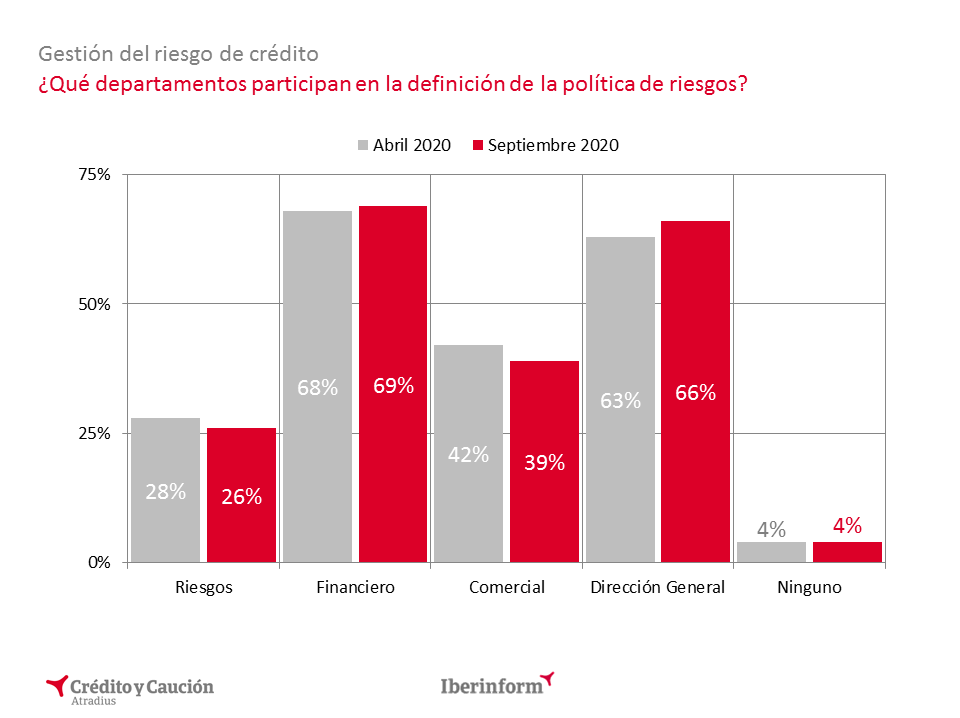

Según lo declarado por las empresas, el departamento que suele estar más presente en estas estructuras es el financiero (69 por ciento), seguido de cerca por la dirección general (66), y a mayor distancia por los departamentos comercial (39) y de riesgos (26). En el último caso, el del departamento de riesgos, es muy habitual que las empresas de dimensión más modesta (recordemos que en España cerca del 94 por ciento de la compañías son autónomos y microempresas que no llegan a contar con 10 trabajadores en sus filas), agrupen sus funciones en la persona o personas que se encargan del área financiera.

Contar con estructuras definidas en las empresas para gestionar el riesgo de crédito comercial, inclusive en las pequeñas, se me antoja que puede ser algo eficaz, y hasta eficiente, en cualquier coyuntura del mercado, no solamente en épocas de crisis económica.

En estos comités, los responsables financieros y comerciales que suelen tener posturas diferenciadas sobre los clientes (el financiero sobre todo quiere cobrar, el comercial sobre todo quiere vender), pueden compartir información y debatir acerca de las posibilidades reales de pago para llegar a acuerdos sobre los límites de riesgo. Esta forma estructurada de proceder puede minimizar muchos de los problemas de morosidad de las empresas.